导语:人类对碳水化合物的向往,是刻在DNA里的饮食冲动。

文|张雅坤分析师 Dolphin海豚智库

碳水带给人的饱腹感就像爱情里的安全感一样,是任何东西都无法比拟的。因此经历过减脂期的人,大多都因为“得不到的永远在骚动”这种心理状态,而对碳水化合物有一种白月光般的情怀。

事实上,面包、蛋糕、糕点、饼干、曲奇、甜点、麻花、月饼等,都可以纳入碳水化合物的范围。文章里的烘焙食品仅指代其中的西式面包、蛋糕,既有便利店、超市的冷加工长保成品,也有现做现卖的短保产品。

随着越来越多烘焙品牌的崛起,越来越多的人患上了“碳水依赖症”。这种病的发病原因,不是因为对于面包、蛋糕等精致外形的喜爱,也不是为了赶潮流,而是因为面包、蛋糕等热量炸弹能够满足当代年轻人对于高品质生活状态下的食物要求。学术一点讲,碳水中的多巴胺能够让人产生快乐与满足感。

害,其实说白了,就是馋的。毕竟奶油蛋糕的味道是该死的甜美。

► 两千亿市场,一把“好牌”

无论是从前风靡一时的芝士蛋糕,还是近几年火遍全国的软欧包,实际上都是在学习国外的成功经验。即便国内烘焙行业规模增速连年上升,依旧无法改变当前整个行业的“小学鸡”现状。

我国烘焙行业起步较晚,不过由于人口基数庞大。食品行业研究中心分析,从规模上来看,目前中国烘焙行业仅次于美国,2019年行业规模达2317亿元,同比增速10.9%,是全球第二大市场。

要知道,生鲜作为贯穿老百姓生活的高频必需品,也仅仅是四千亿市场,而当下用户对于烘焙产品的购买频次显然比不上生鲜产品,因为无论是新鲜手作还是生产线上的冷加工,我国大多数的烘焙产品都是更偏向零食属性的存在,而不是必需品。但即便是这样,依旧有着与生鲜市场处于同一数量级的规模,且相差不大。

此外,食品行业研究中心分析,2019年国内人均烘焙食品消费量为7.4kg,饮食习惯相近的中国香港和日本地区分别为17.5kg和24.5kg,以烘焙产品为主食的英国、美国则分别为 49.3kg与25.1kg,世界平均的烘焙人均消费量亦达到了19.6kg。

对于“会吃、爱吃、好吃”的中国人来说,7.4kg绝对不是真实的实力。现在之所以与其他国家的差距较大,无非是因为烘焙行业还没有完全渗透到三线以下城市。

这一切都表明,烘焙行业的增长潜力巨大。而从行业品牌状况来讲,则是另一番景象。

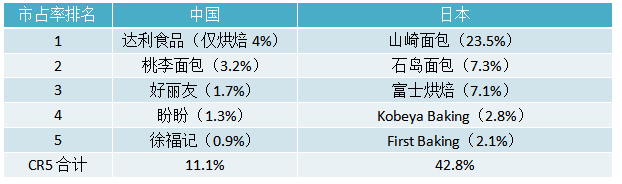

► 行业品牌状况:格局分散,但正在集中化

从头部品牌集中度来讲,根据Euromonitor的研究数据,以烘焙为主食的美国、墨西哥、德国和英国,其烘焙行业前五大品牌的市场集中度分别高达 16.7%、20.6%、27%、34.1%,而与我国饮食结构相近且烘焙同样以零食属性为主的日本 CR5 已达 42.8%。对比成熟的海外市场来看,我国的CR5仅为11.1%。

数据来源:Euromonitor、开源证券

数据来源:Euromonitor、开源证券

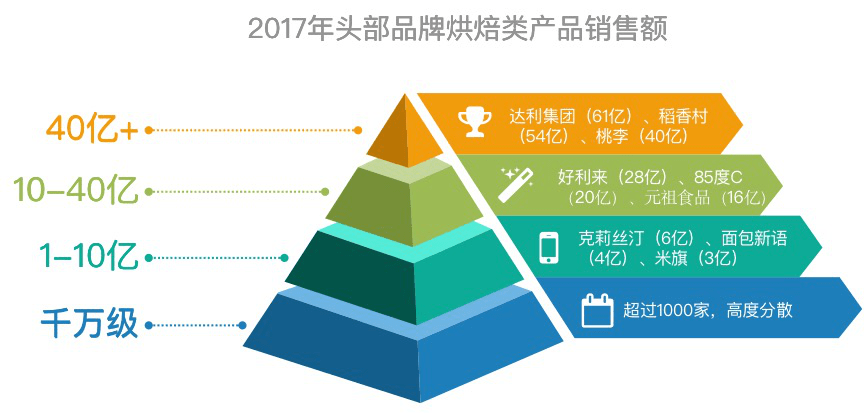

可以看出,我国的烘焙行业品牌集中度与日本这种较为成熟的海外市场还有较大差距。如果把整个烘焙行业的玩家绘制成一张金字塔图表,那么底层的玩家可以超过80%。

资料来源:开源证券、华兴研究

资料来源:开源证券、华兴研究

二八定律诚不欺我。

事实上,在2020年一季度整体线下餐饮下滑44%的大环境下,作为头部企业的桃李面包仍有16%的营收增长,但是从行业整体来看,我国烘焙行业长保品类的龙头达利食品和短保品类的龙头桃李面包,二者目前烘焙产品的收入规模均不及百亿。

就目前来说,一家独大这种现象,不存在的。不过从长期来看,从2010年8%的CR5到如今的11.1%,品牌集中化趋势正在日渐加强。对比日本,面包55%通过便利店销售、30%商超,15%面包店。因此国内品牌不一定要墨守成规,完全可以充分依赖现有线下渠道来提供标准化同时更品牌化的产品。

做好品牌宣传、工厂布局、线下渠道的渗透,当下对于烘焙食品的增长需求有机会催生出头部的烘焙产品品牌,以整合现在分散的线下业态。但是根据现有品牌的经验,真正操作起来,多数还是只能做“嘴”强王者。

► 烘焙新零售品牌有最优解吗?

纵观整个烘焙行业发展历程,首先是品牌化程度提升出现了连锁门店,接着消费者外卖习惯养成,但冷链物流问题无法解决,到了现在,烘焙食品的外卖渗透率不断提升,冷链物流达到了新的发展高度。

当前的烘焙类食品,大体分为长保质期和短保质期两种。同样为中央工厂集约化生产模式的企业,桃李、宾堡等品牌的产品以长保产品为主,而香送、诺心、窝夫小子等品牌则是以短保食品为主。

值得注意的是,短保与长保的烘焙食品更像是两个不同的品类,前者运营导向,后者渠道导向。因此桃李等品牌倾向于线下传统渠道销售,规模大、上量快,但是由于生产链条已经成熟,多为单向供给,对新消费需求不敏感,且向中短保产品转型并不简单。

而诺心等品牌没有门店,采取的是线上订购+中央工厂直送的轻资产运营模式,但是这样一来就无法把控订单密度,消费者与工厂之间的距离成了未知数,最后一公里可能会变成最后100公里,当日达就很难实现,不仅难以控制履约成本,还会对短保食品的品质产生影响。

偏向于短保食品的企业中,除了中央工厂集约化生产,还有其他的生产模式。以好利来、味多美、巴黎贝甜、85度C等为代表的企业是中央工厂半成品+门店二次加工式的生产模式,经营方式多为区域直营+加盟门店,虽然有利于品牌的塑造,但是运营成本较高,全国范围内规模化复制有一定瓶颈。

而幸福西饼则是将上述生产模式进行了整合升级,开发了两种生产方式,一种是中央工厂供应胚体+门店二次加工,另一种是分布式卫星工厂直接生产。在用户端,蛋糕的经营方式为线上预订+卫星工厂直送,面包茶饮则是线下新零售门店+外卖。

这种业态弥补了之前模式中的不足,且分布式卫星工厂不仅能够控制好与消费者之间的距离,节约履约成本,实现当日达,还不会像中央工厂那样,因订单密度而导致产能过剩。因此,这就是当前消费环境下,烘焙新零售品牌的最优解。

其实说到底,还是因为幸福西饼对供应链进行了整合创新。正如峰瑞资本创始合伙人李丰所说:“你在前台和中台看见的所有机会都是短期的,最后所有人的长期竞争优势都只能是供应链。”下一期,我们将会为您具体讲解幸福西饼的供应链优势。

红包分享

红包分享 钱包管理

钱包管理